と、FXトレーダーなら、きっと、疑問に思ったことがあると思います。

このRSIとボリンジャーバンドの組み合わせは、多くのトレーダーが愛用する組み合わせ手法の一つであると考察されます。

さて、RSIとボリンジャーバンドは、どのように合わせて使われているのでしょうか?

今回は、RSIにボリンジャーバンドを組み合わせた手法のを、実際の検証結果とともにお伝えします。

RSIにボリンジャーバンドを組み合わせたFX手法とは

RSIにボリンジャーバンドを組み合わせた手法は、テクニカル分析の世界では「鉄板コンビ」と呼ばれることもあります。

なぜこの2つのインジケーターが相性抜群と言われているのか、その理由を詳しく見ていきましょう。

RSI(Relative Strength Index)は、相場の買われ過ぎ・売られ過ぎを数値で示してくれる優秀なオシレーター系指標です。

一方、ボリンジャーバンドは価格の変動範囲を視覚的に表現してくれるトレンド系指標。

この2つを組み合わせることで、「価格の位置」と「相場の強弱」を同時に判断できるようになります。

つまり、RSIを相場の強さを測るフィルターの役目を持たせて、ボリンジャーバンドの精度を上げるという目的とされています。

具体例 |

| ボリンジャーバンドの±2σライン付近で価格が反転する可能性が高い |

| その際にRSIがレベル30以下(売られ過ぎ)または、70以上(買われ過ぎ)を示していれば、逆張りのチャンスなど |

この組み合わせにより、単独で使うよりもダマシを減らし、勝率を向上させることが期待できます。

RSIとボリンジャーバンドの入れ方MT4・MT5・トレーディングビュー

「設定方法が分からない」という声をたまに聞くので、主要なプラットフォームでの設定手順をご紹介します。

MT4・MT5での設定方法

MT4・MT5では、以下の手順で簡単に設定できます。

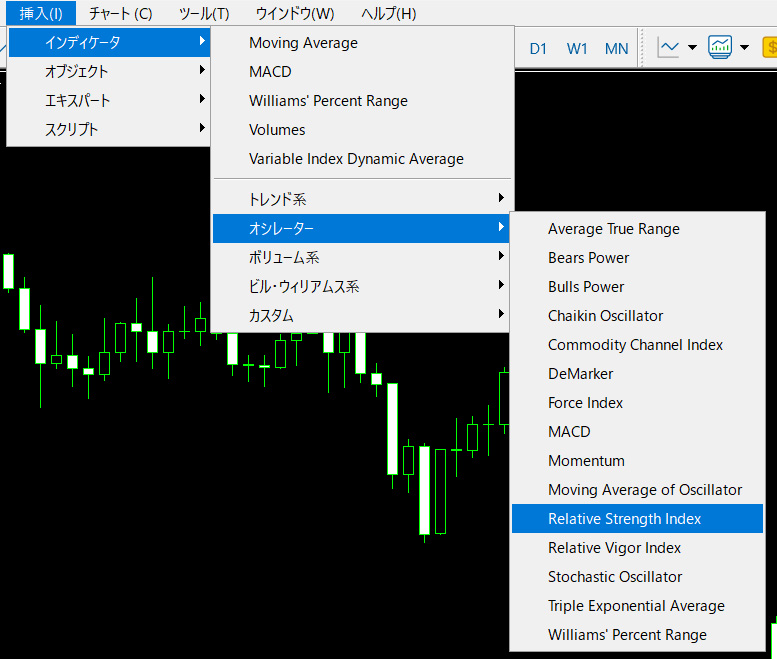

| RSIの設定 |

| 「挿入」→「インディケータ」→「オシレーター」→「Relative Strength Index」 |

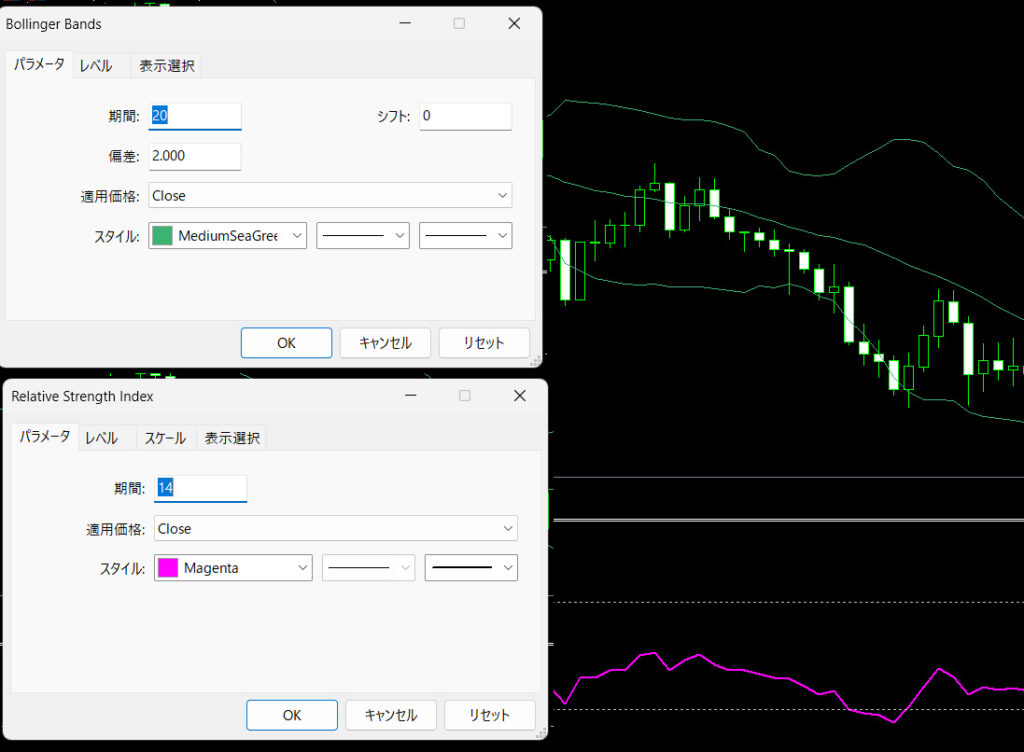

| 期間:14(デフォルト) |

| レベル:30と70に水平線を設定 |

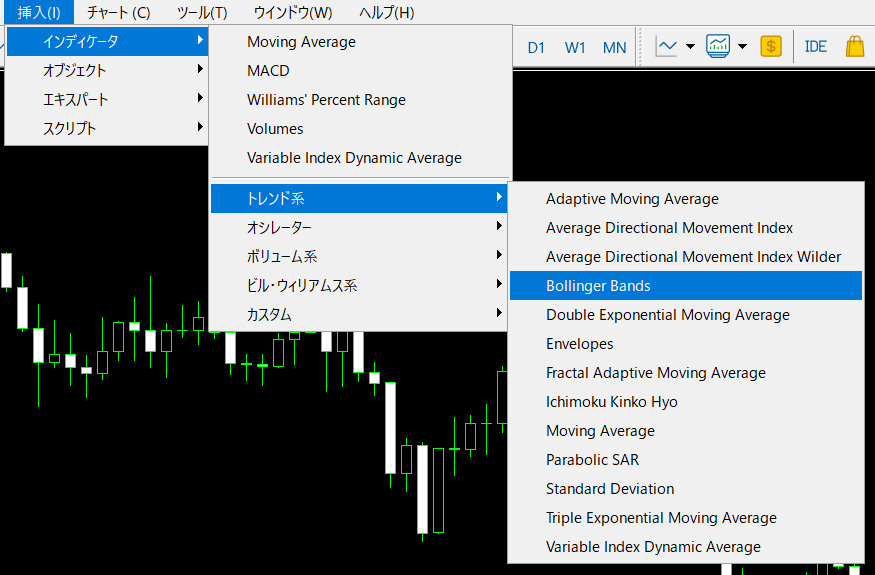

| ボリンジャーバンドの設定 |

| 「挿入」→「インディケータ」→「トレンド」→「Bollinger Bands」 |

| 期間:20(デフォルト) |

| 偏差:2.0 |

| 適用価格:Close |

MT5に外部インジケーター.ex5ファイルを入れる場合については、こちらを参照してください。

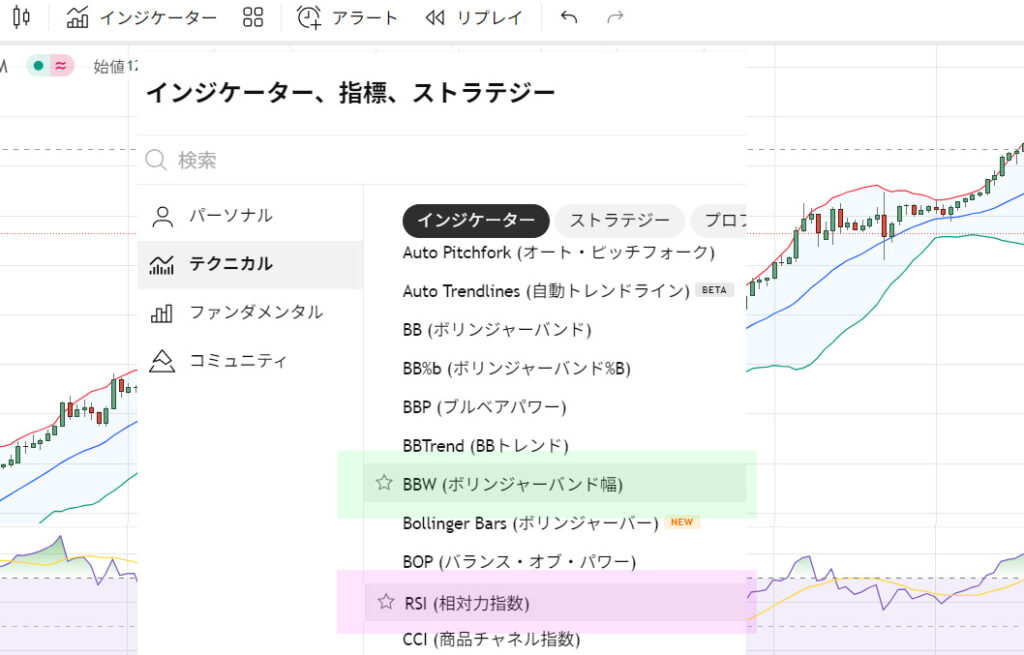

トレーディングビューでの設定

トレーディングビューでは、より直感的に設定できます:

| チャート上部の「インジケーター」ボタンをクリック |

| 検索窓で「RSI」と入力し、追加 |

| 同様に「Bollinger Bands」を検索して追加 |

| 各インジケーターの設定は歯車(六角形)マークから調整可能 |

どのプラットフォームでも、基本設定のままで十分機能しますが、あなたの取引スタイルに合わせて微調整してみてください。

ボリンジャーバンドとRSIの逆張り手法の勝率などを検証

さて、皆さんが最も気になる部分、実際の勝率や総損益などを検証してみましょう。

ボリンジャーバンドとRSIを使った逆張り手法は、複数の考え方のものがあります。

まずは、RSIの70が買われ過ぎなので、そろそろ、反転するのではないかという考え方のロジックです。

ボリバン2σ+RSI買われ過ぎ・売られ過ぎエントリーとクローズ条件

| 売りエントリー | RSIが70以上を示していて、終値がボリンジャーバンド+2σを下に抜けて確定した場合 |

| 売りポジションクローズ | ミドルラインを下に抜けた場合または、エントリーしたローソク足高値を超えるまで逆行して終値で確定した場合 |

| 買いエントリー | RSIが30以下を示していて、終値がボリンジャーバンド-2σを上に抜けて確定した場合 |

| 買いポジションクローズ | ミドルラインを上に抜けた場合または、エントリーしたローソク足安値を超えるまで逆行して終値で確定した場合 |

| ボリンジャーバンド | パラメーター 20 |

| RSI | パラメーター 14 |

| 通貨ペア | USD/JPY |

| 時間足 | 1時間足 |

| 検証期間 | 2024年5月23日 から 2025年5月23日 |

この内容で、ストラテジーテスターで検証してみましょう。

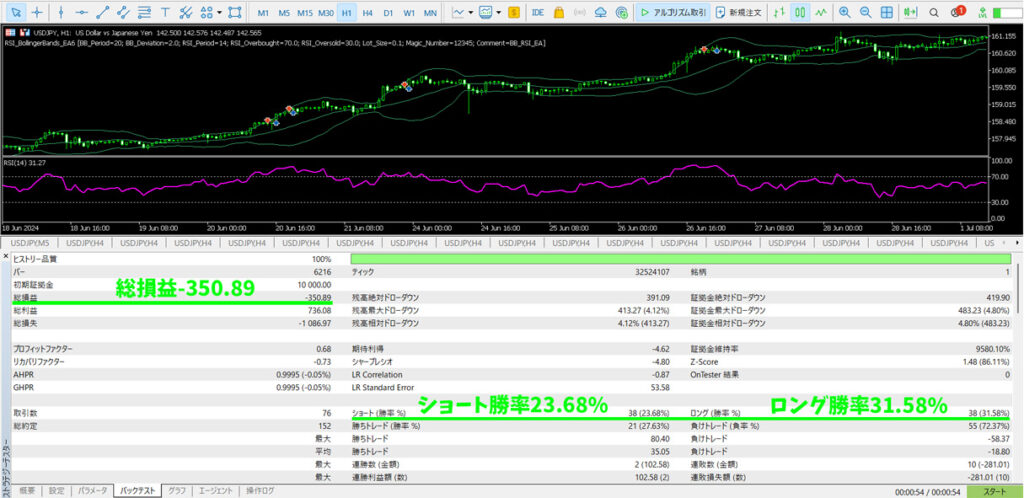

検証結果

検証結果は、総損益はマイナス、勝率は、売り買いともに30%前後という結果になりました。

±2σからミドルバンドまでなので、損小利大になっていないにも関わらず、勝率も低いので、良いロジックとは言えないですね。

やはり、RSIが70を超えていても安易に反転すると考えるのは厳しいようです。

むしろ、トレンドが強いから逆張りは控えると考えるべきかもしれません。

ボリバン2σ+RSIレンジエントリーとクローズ条件

今度は、RSIの買われ過ぎや売られ過ぎの場合を対象にするのではなく、RSIがレンジのときにボリンジャーバンドの逆張りを作動させる考え方の手法を検証します。

ここでは、レンジの定義をRSIが、レベル40~60の間に位置しているときとしています。

手法の変更点は以下の部分です。

| 売りエントリー | RSIが40-60間を示していて、終値がボリンジャーバンド+2σを下に抜けて確定した場合 |

| 買いエントリー | RSIが40-60間を示していて、終値がボリンジャーバンド-2σを上に抜けて確定した場合 |

レンジの定義をRSIが、レベル40~60の間にしたボリンジャーバンドの逆張り手法の検証結果は以下のようになりました。

検証結果 |

| 総損益:-132.27 |

| 売り勝率:50.98% |

| 買い勝率:61.02% |

買いも売りも勝率50%を超えていますが、スプレット負けになっています。

ミドルバンドまでが利幅なので、損小利大にはなりづらいので、利幅を伸ばすか、勝率をあげるかの選択になってきます。

今回は、このロジックをEA化して、MT5のストラテジーテスターで検証しています。

もし、相場環境を見ながらRSIで以外の部分でもレンジ相場か見極められれば、トレードできその辺は、トレードするしないを、うまく調整できるかもしれません。

RSIとボリンジャーバンドのスキャルピング

ここまで、1時間足チャートなど、中間的な長さで検証してきましたが、こんどはスキャルピング気味でトレードした場合をみていきましょう。

上記と同じロジックで、今度は5分足で検証してみましょう。

検証結果 |

| 総損益:-2159.54 |

| 売り勝率:51.25% |

| 買い勝率:51.38% |

5分足での検証結果も勝率51%で、1時間足の場合と同じよな結果になりました。

勝率50%超えですが、やはり、リスクリワードが1:1くらいなので、スプレット負けでマイナスとなってしまいました。

つまり、こういったスキャルピングトレードは、相当な勝率を出さなければいけないトレード方法なので、高い技術が必要だと思います。

勝率を低くしても結果的にプラスになりやすいトレードの方が、日々のトレードでは、気が楽だと思います(私はこっち派です)。

その他スキャルピングトレードの注意点

スキャルピングでこの手法を使う際は、以下の点に特に注意してください。

- スプレッドの影響:短時間取引ではスプレッドが利益を圧迫します

- 経済指標発表時は避ける:急激な値動きでダマシが増加

- 流動性の高い時間帯を選ぶ:東京・ロンドン・ニューヨーク市場のオープン時間帯

RSIにボリンジャーバンドを組み合わせる際の注意点

どんなに優秀な手法でも、注意すべきポイントがあります。

ここでは、実際にトレードする際に気をつけるべき重要なポイントをお伝えします。

RSIの欠点は何ですか?

RSIは確かに便利な指標ですが、完璧ではありません。主な欠点を理解しておきましょう。

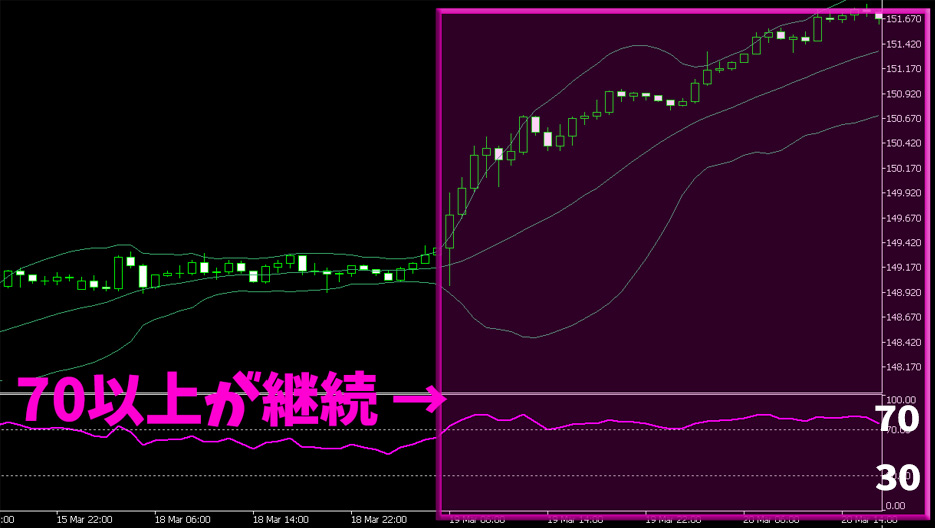

トレンド相場での機能不全

RSIの最大の弱点は、強いトレンド相場で機能しにくいことです。

上昇トレンドが続いている時、RSIが70を超えても価格はさらに上昇し続けることがよくあります。

これは「ダイバージェンス現象」と呼ばれ、多くのトレーダーが引っかかる罠でもあります。

私も初心者の頃、「RSIが80なのになぜ下がらない?」と困惑した経験があります。

レンジ幅に左右される感度

RSIの数値は、計算期間内の価格変動幅に大きく影響されます。

ボラティリティが高い相場では敏感に反応し、低い相場では鈍感になります。

この特性を理解せずに機械的にトレードすると、思わぬ損失を被る可能性があります。

対策方法

| 対策方法 |

| ±2σ内に約95%のデータが収まる |

| ±3σ内に約99.7%のデータが収まる |

これらの欠点を補うために、以下のような工夫ができます。

| 相場環境の確認 | 日足でトレンドを確認してから短期足を見る |

| 複数時間軸分析 | 1つの時間軸だけでなく、上位足も確認 |

| 他指標との組み合わせ | ボリンジャーバンド以外の指標も参考にする |

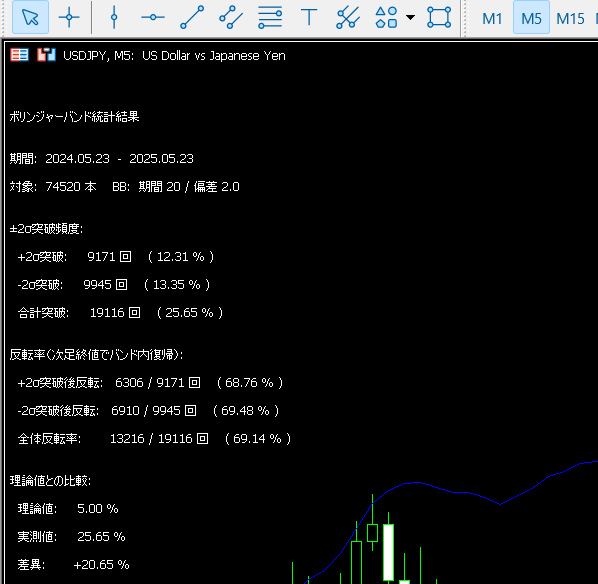

ボリンジャーバンド2σに入る確率と期間(インジケーターを作って検証)

統計学的な観点から、ボリンジャーバンドの特性を理解しておきましょう。

理論上の確率

統計学では、正規分布において、

| ±1σ内に約68%のデータが収まる |

| ±2σ内に約95%のデータが収まる |

| ±3σ内に約99.7%のデータが収まる |

つまり、理論上は価格が±2σを超える確率は約5%ということになります。

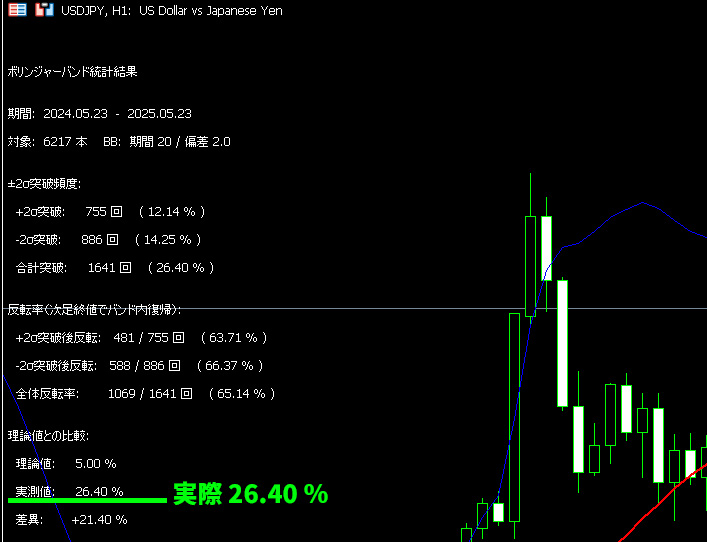

実際の相場での検証結果をインジケーターを作って1年分を検証

しかし、実際の相場は正規分布に従わないため、この理論値とは異なります。

実際に、MT5のインジケーターを作って検証してみました。

検証期間を2024年5月23日から2025年5月23日にして検証

| ±2σ到達の定義 | ±2σを髭で到達していること |

| 反転の定義 | ±2σ到達している足の次のローソク足の終値足で+2σ内に戻ること |

ドル円1時間足で1年間検証した結果

実測値が、26.40%よいう結果になりました。

理論値と比べるとだいぶ差があり、相場には「ファットテール現象」が存在することが分かります。

つまり、±2σタッチでの逆張りは思ったより頻繁に発生するということです。

また、反転率は50%を超えた約65%なので、完全にこのロジックは良くないというわけでもないです。

上手く、トレンド方向に乗れれば勝ち目があると思います。

ドル円5分足で1年間検証した結果

5分足でも同様の結果となりました。

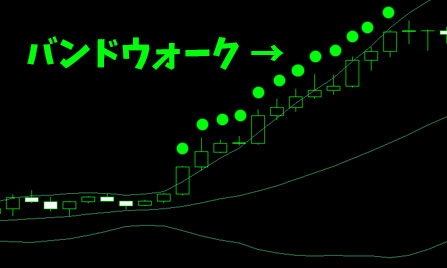

バンドウォーク現象への対処

強いトレンド時には「バンドウォーク」という現象が起こります。

これは、価格がボリンジャーバンドの外側に沿って動き続ける状態です。

| この現象を見極めるポイント |

| ボリンジャーバンドの幅が拡大している |

| 中心線の傾きが急になっている |

バンドウォーク時は逆張りを避け、トレンドフォローに切り替えることも検討しましょう。

RSIとボリンジャーバンドの分析まとめ

今回の1年間にわたる検証で明らかになったのは、RSIとボリンジャーバンドの組み合わせは思ったほど簡単ではないということです。

RSI買われ過ぎ・売られ過ぎ手法では勝率30%前後、RSIレンジ手法では勝率50%を超えたものの、いずれもスプレッド負けで総損益はマイナスという結果になりました。

この手法は単独での機械的なトレードではなく、レンジ相場での補助的な判断材料や他の分析手法と組み合わせた総合判断の一部として活用する方がいいのかもしれません。

実践する場合は、デモトレードで十分な検証を行い、厳格な資金管理のもとで段階的に習得することが重要です。

RSIにボリンジャーバンドを組み合わせた手法は「聖杯」ではありませんが、FX相場は、そのほとんどがレンジ相場なので、このようなレンジ相場のトレードについては、学習価値が高いと思います。

単純な組み合わせだけでは安定した利益は困難であることを理解し、より総合的なトレードスキル向上の一環として取り組むことが大切です。

本記事の内容は教育目的の情報提供です。本記事で紹介した検証結果は2024年5月23日から2025年5月23日の期間に基づくものです。相場環境は常に変化するため、今後同じ結果が得られる保証はありません。FXトレードは元本割れのリスクを伴う投資であり、すべての取引は自己責任で行ってください。